Содержание страницы

Финансовые рынки предоставляют частным инвесторам широкий выбор брокерских компаний, однако различия между ними не ограничиваются торговыми платформами или перечнем инструментов. Существенную роль играет правовой статус брокера и юрисдикция его регистрации. Эти факторы определяют не только порядок ведения деятельности, но и уровень надзора, степень прозрачности и доступные механизмы защиты интересов клиентов.

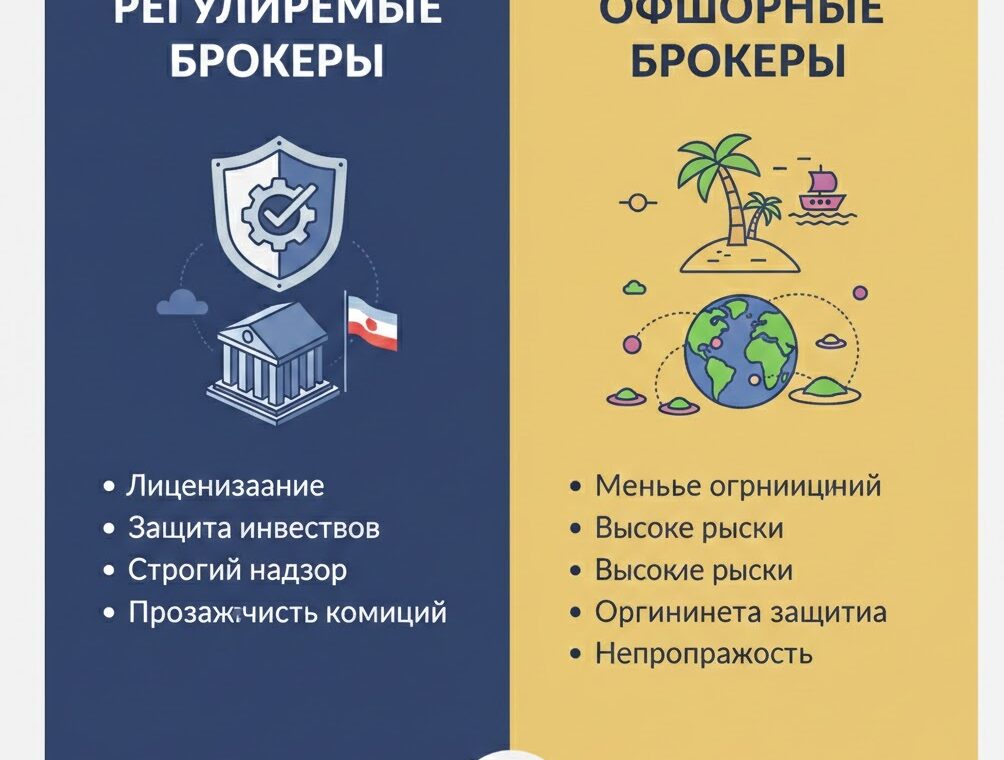

На международном рынке можно выделить две основные модели брокерского бизнеса — регулируемую и офшорную. Каждая из них имеет свои особенности, которые важно учитывать при выборе финансового партнёра.

Значение регулирования для брокерской деятельности

Регулирование финансовых рынков направлено на формирование структурированной и устойчивой системы, в которой правила одинаковы для всех участников. Регулируемые брокеры получают лицензию от уполномоченного органа и обязаны соблюдать установленные нормативные требования. Эти нормы касаются как финансовой устойчивости компании, так и её взаимодействия с клиентами.

Как правило, регулируемая модель предполагает наличие следующих базовых элементов:

- лицензирование и постоянный надзор со стороны регулятора;

- требования к минимальному капиталу и отчётности;

- регламентированное хранение клиентских средств;

- стандартизированные процедуры рассмотрения обращений клиентов.

Такая система создаёт более предсказуемую правовую среду и снижает неопределённость для инвесторов, особенно на розничном уровне.

Офшорные юрисдикции и их специфика

Офшорные брокеры регистрируются в юрисдикциях с упрощённым или ограниченным финансовым регулированием. Подобные зоны традиционно используются международными компаниями для ведения трансграничного бизнеса и оптимизации административных процессов. В этом случае основной акцент делается на корпоративное право, а не на постоянный финансовый контроль.

Для офшорной модели характерны следующие особенности:

- более гибкие требования к внутренней структуре компании;

- самостоятельное формирование торговых и операционных правил;

- ориентация на международную клиентскую аудиторию;

- сниженные регуляторные издержки.

Такая модель позволяет быстрее адаптироваться к рыночным изменениям, однако требует от клиентов более внимательного анализа условий сотрудничества.

Защита интересов клиентов и прозрачность

Одним из ключевых отличий между регулируемыми и офшорными брокерами остаётся уровень формализованной защиты клиентов. В регулируемой среде брокеры обязаны отделять средства клиентов от собственных активов и соблюдать требования по раскрытию информации. Это снижает операционные риски и повышает прозрачность деятельности.

В офшорной модели вопросы защиты средств и раскрытия информации регулируются внутренними правилами компании и положениями клиентского соглашения. Хотя такие документы имеют юридическую силу, их условия могут значительно различаться в зависимости от юрисдикции и политики конкретного брокера.

Торговые условия и операционная гибкость

Различия в регулировании напрямую отражаются на торговых возможностях. Офшорные брокеры часто предлагают более широкий диапазон настроек и условий, ориентированных на опытных участников рынка. Регулируемые компании, в свою очередь, работают в рамках ограничений, направленных на снижение рисков для неквалифицированных инвесторов.

Ограничения в регулируемой среде могут восприниматься как сдерживающий фактор, однако они являются частью общей системы защиты рынка и направлены на повышение устойчивости финансовых операций.

Правовые аспекты и разрешение споров

Юридическая определённость играет важную роль при долгосрочном взаимодействии с брокером. В случае регулируемой модели клиент имеет доступ к формальным механизмам защиты, включая обращения к регулятору или специализированным инстанциям. Это обеспечивает дополнительный уровень правовой определённости.

При сотрудничестве с офшорными брокерами правовые вопросы решаются в рамках законодательства страны регистрации и условий договора. В международном контексте такие механизмы могут быть менее унифицированными, что делает предварительный анализ документации особенно важным.

Заключение

Регулируемые и офшорные брокеры представляют разные подходы к организации брокерской деятельности. Регулирование формирует жёсткие рамки и стандарты, направленные на защиту инвесторов и стабильность рынка. Офшорная модель делает акцент на гибкость, международную направленность и адаптивность торговых условий.

Выбор между этими форматами зависит от опыта инвестора, его стратегии, допустимого уровня риска и понимания правовых аспектов. Вне зависимости от выбранной модели, осознанный подход и тщательное изучение информации остаются ключевыми факторами принятия взвешенных финансовых решений.

Соавтор статьи – Александр Рыбаков

Юрист Александр Рихтер

Юрист Александр Рихтер